Ekonomia dhe çmimet e aseteve kanë qenë më elastike se ç’pritej, shkruan” The Economist”

Dikur, ekonomisti Paul Samuelson tha se tregjet e aksioneve, kanë parashikuar nëntë nga pesë recesionet e fundit. Sot, ekonomistë të tillë po akuzohen sërish se kanë bërë paralajmërime të rreme.

Pesimizmi pushtoi tregtinë në mbarë botën në vitin 2022, ndërsa çmimet e aseteve ranë, konsumatorët u alarmuan dhe recesioni dukej i pashmangshëm.

Megjithatë, deri tani, Gjermania është e vetmja ekonomi e madhe që ka përjetuar recesion, dhe ai ka qenë i lehtë.

Gjithnjë e më shumë vende, tani po përfytyrojnë një “ulje të butë” në ekonomi, që nënkupton se bankat qendrore mund të arrijnë të ulin inflacionin pa penguar rritjen ekonomike. Tregjet kanë lulëzuar për muaj të tërë.

Nëse përgjumja e verës do të përdoret si një shans për të reflektuar mbi vitin e deritanishëm, më poshtë janë disa nga gjërat që mund të themi se kanë mësuar investitorët.

Rezerva Federale ishte serioze…

Pritshmëritë për normat e interesit ishin të paqarta në fillim të vitit. Rezerva Federale i kaloi nëntë muajt e mëparshëm duke shtrënguar politikën monetare me ritmin më të shpejtë që nga vitet 1980.

E megjithatë, investitorët mbetën të pakënaqur për nivelin e rreptësisë së Bankës Qendrore. Në fillim të vitit 2023, çmimet e tregut treguan se normat do të arrinin kulmin në pak më poshtë se 5% në gjysmën e parë të vitit, më pas Rezerva Federale do të fillonte uljen e tyre.

Nga ana tjetër, zyrtarët e Bankës Qendrore menduan se normat do të kalonin shifrën 5% në fund të vitit dhe se nuk do të kishte ulje deri në vitin 2024.

Doli se zyrtarët ishin ata që kishin të drejtë. Duke vazhduar të rrisë normat edhe gjatë një krize të vogël bankare në vend, Rezerva Federale më në fund i bindi investitorët se ishte serioze në lidhje me frenimin e inflacionit.

Tani, tregu parashikon që norma bazë e Rezervës Federale të jetë 5.4% në fund të vitit, paksa më poshtë se parashikimi mesatar i zyrtarëve të Bankës Qendrore. Kjo është një fitore e madhe për një Bankë Qendrore, besueshmëria e së cilës ishte dëmtuar pas përgjigjes së ngadaltë ndaj rritjes së çmimeve.

…megjithatë huamarrësit duket se po e përballojnë stuhinë

Gjatë viteve me norma interesi shumë të ulëta, perspektiva e kostove shumë më të larta të huamarrjes dukej e frikshme, por shumë e vështirë për t’u besuar. Prandaj, kur kjo ndodhi vërtet, shkaktoi habi të madhe. Megjithatë, normat më të larta të interesit, pavarësisht se u bënë një realitet, nuk kanë qenë edhe aq të frikshme.

Që nga fillimi i vitit 2022, norma mesatare e interesit për një indeks të borxhit më të rrezikshëm (ose të quajtur “junk”) që kanë firmat amerikane, është rritur nga 4.4% në 8.1%. Megjithatë, pak firma kanë falimentuar.

Norma e mosshlyerjes për huamarrësit me yield të lartë është rritur gjatë 12 muajve të fundit, por vetëm në rreth 3%. Kjo është shumë më e ulët se në periudhat e mëparshme të stresit. Për shembull, pas krizës financiare globale të viteve 2007-’09, shkalla e mosshlyerjes së borxheve u rrit në mbi 14%.

Kjo thjesht mund të nënkuptojë se më e keqja nuk ka ardhur ende. Shumë firma janë ende duke konsumuar rezervat e parave të grumbulluara gjatë pandemisë dhe janë mbështetur në borxhin e lirë që ishte fiksuar që përpara se normat të fillonin të rriteshin.

Megjithatë ka arsye për shpresë. Raportet e mbulimit të interesit për huamarrësit me borxhe të rrezikshme (ose “junk”), që krahasojnë fitimet me kostot e interesit, pothuajse kanë arritur nivelin më të shëndetshëm në 20 vjet. Rritja e normave mund të jetë e vështirë për huamarrësit, por ende jo e rrezikshme.

Jo çdo dështim bankar do të çojë në një krizë si ajo e vitit 2008

Pasi banka amerikane Silicon Valley falimentoi më 10 mars, ngjarjet e javëve në vijim sollën një ndjenjë paniku që të kujtonte vitet e krizës së madhe financiare. Dështimi i bankës u pasua nga falimentimi i bankave të tjera rajonale (Signature Bank dhe First Republic Bank) dhe duket se kjo dukuri u përhap edhe jashtë Amerikës.

Credit Suisse, bankë zvicerane investimesh që operonte prej 167 vjetësh, u detyrua të bashkohej me rivalin e saj të madh, UBS. Për njëfarë kohe, dukej sikur e njëjta gjë do të ndodhte edhe me Bankën gjermane Deutsche Bank.

Fatmirësisht, një krizë e plotë financiare u shmang. Që nga dështimi i bankës First Republic, nuk ka falimentuar asnjë bankë tjetër. Tregjet e aksioneve e zbutën dëmin brenda disa javësh, megjithëse indeksi KBW i aksioneve bankare amerikane është ende nën 20% më poshtë se në fillim të marsit. Frika për një krizë kredie afatgjatë nuk është bërë realitet.

Megjithatë, ky rezultat i lumtur ka pasojat e veta. Bankat e falimentuara të Amerikës u shpëtuan nëpërmjet një pakete të madhe ndihme të improvizuar nga Rezerva Federale. Nga kjo masë shpëtimi, tani mund të lindë pritshmëria se edhe huadhënësit e mesëm janë “tepër të mëdhenj për të dështuar”.

Kjo mund t’i nxisë banka të tilla që të ndërmarrin rreziqe të pamatura, duke hamendësuar se Banka Qendrore do t’i nxjerrë nga vështirësia nëse gjërat shkojnë keq.

Blerja e detyruar e Bankës Credit Suisse (veprim për të cilin nuk iu dha një votë aksionerëve të UBS-së), anashkaloi një plan “rezolucioni” të hartuar me kujdes, ku përshkruhej me hollësi se si rregullatorët duhet të merren me një bankë në falimentim.

Pra, zyrtarët zotohen për rregulla të tilla në kohë paqeje, pastaj i flakin ato tutje në kohë krize. Për një prej problemeve më të vjetra në financë, nuk është gjetur ende një zgjidhje e pranuar gjerësisht.

Investitorët e aksioneve kanë sërish shpresa të mëdha në kompanitë e mëdha teknologjike

Viti i kaluar ishte i vështirë për investitorët në kompanitë gjigante të teknologjisë në Amerikë. Në fillim të vitit 2022, këto firma dukeshin të paprekshme.

Pesë prej tyre (Alphabet, Amazon, Apple, Microsoft dhe Tesla) përbënin gati një të katërtën e vlerës së indeksit S&P 500. Por rritja e normave të interesit i vështirësoi gjërat.

Gjatë vitit, këto pesë kompani kanë humbur 38% të vlerës, ndërsa pjesa tjetër e indeksit ra me vetëm 15%.

Tani kompanitë gjigante të teknologjisë duket se janë rikthyer. Së bashku me kompanitë Meta dhe Nvidia, ato formojnë “shtatëshen madhështore” dhe mbizotëruan kthimet e tregut të aksioneve të Amerikës në gjysmën e parë të këtij viti.

Çmimet e aksioneve të tyre u rritën aq shumë, sa deri në korrik, ato përbënin më shumë se 60% të vlerës së indeksit Nasdaq 100, duke e shtyrë Nasdaq që të zvogëlojë peshën e tij për të parandaluar që indeksi të bëhej më i lartë.

Ky bum i madh i teknologjisë pasqyron entuziazmin e madh të investitorëve për Inteligjencën Artificiale dhe bindjen e tyre se kompanitë më të mëdha janë më të afta për të përfituar prej saj.

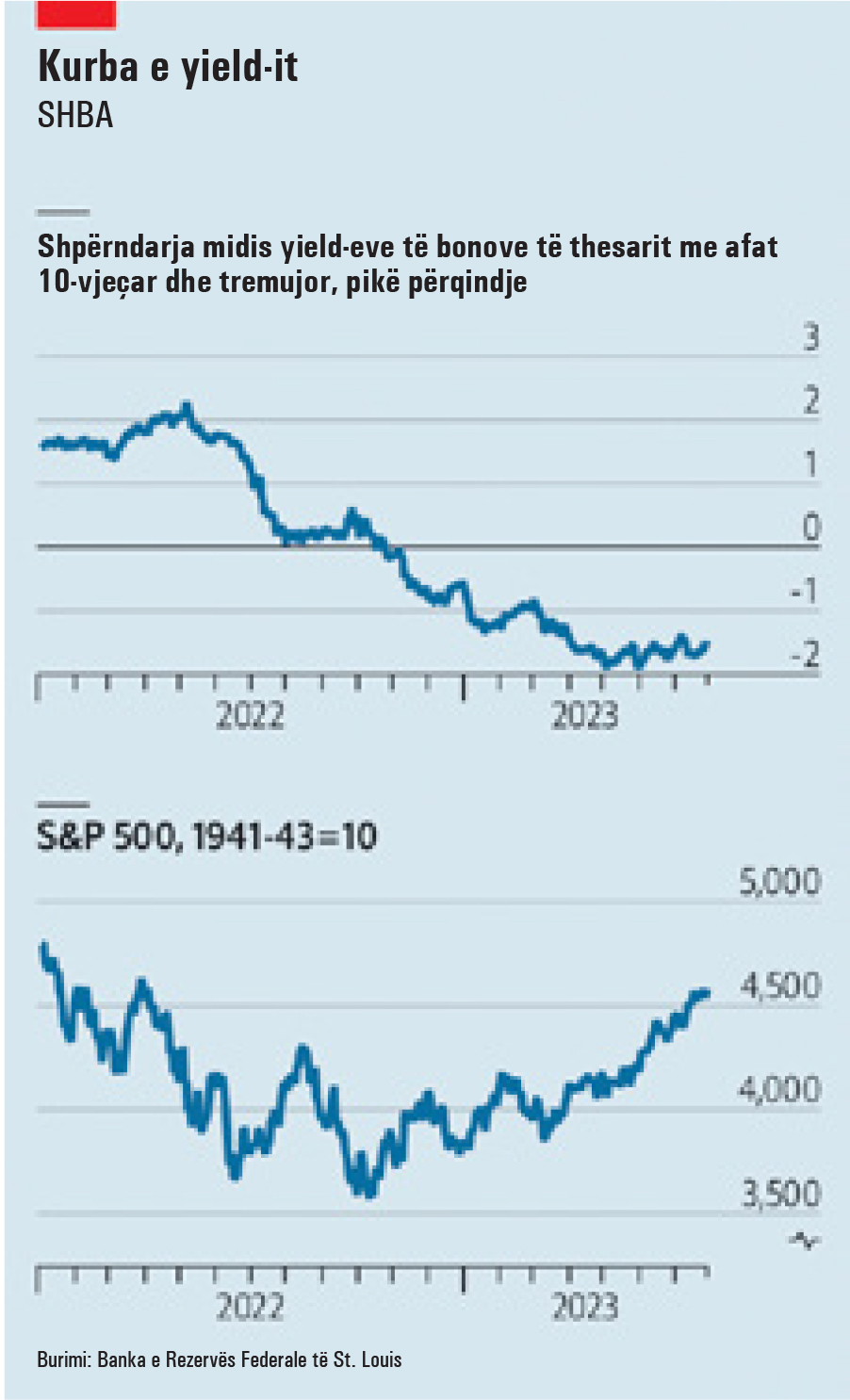

Një kurbë e përmbysur e yield-it nuk nënkupton rrënim të menjëhershëm

Për shkak të rritjes së tregut të aksioneve, tani janë investitorët e bonove ata që po parashikojnë një recesion që ende nuk ka arritur. Yield-et e bonove afatgjata zakonisht i tejkalojnë ato të bonove afatshkurtra, duke i kompensuar huadhënësit afatgjatë për rreziqet më të mëdha me të cilat përballen.

Por që prej tetorit të kaluar, kurba e yield-eve është “përmbysur”: normat afatshkurtra kanë qenë mbi ato afatgjata (shih grafikun).

Ky është sinjali më i sigurt i tregjeve financiare se recesioni po afron. Pikëpamja është se, nëse normat afatshkurtra janë të larta, kjo ka ndodhur për shkak se Rezerva Federale ka shtrënguar politikën monetare për të ngadalësuar ekonominë dhe për të frenuar inflacionin.

Dhe nëse normat afatgjata janë të ulëta, kjo tregon se Rezerva Federale do ta arrijë qëllimin e saj, duke shkaktuar një recesion që do ta detyrojë të ulë normat e interesit, në një të ardhme më të largët.

Kjo përmbysje e kurbës (e matur nga diferenca midis yield-eve dhjetëvjeçare dhe tremujore të thesarit) ka ndodhur vetëm tetë herë më parë në 50 vitet e fundit. Çdo rast është pasuar nga një recesion.

Sigurisht, kur përmbysja e fundit filloi në tetor, indeksi S&P 500 arriti nivelin më të ulët të vitit.

Megjithatë, që atëherë, si ekonomia, edhe tregu i aksioneve, duket se kanë sfiduar gravitetin.

Kjo nuk do të thotë se është koha për t’u qetësuar: diçka tjetër mund “të thyhet” përpara se inflacioni të ketë rënë në nivelin e mjaftueshëm që Rezerva Federale të fillojë të ulë normat. Por ka gjithashtu mundësi që ndonjë indeks të ketë dhënë sinjale të gabuara.

Në një vit plot me surpriza, kjo do të ishte surpriza më e mirë.